Per fermare lo slideshow cliccare su una freccia

MARIO DRAGHI

Dopo otto anni alla guida della Banca Centrale Europea, Mario Draghi lascia l’incarico direttivo della Bce e fa il punto della situazione economica attuale senza sbilanciarsi sulle future strade da intraprendere.

Dopo il famoso intervento seguito dal “whatever it takes”, Mario Draghi ha inondato il flusso monetario nella zona euro con uno dei più importanti Quantitative Easing, portando il costo del denaro per la prima volta a livelli negativi, tamponando così temporaneamente il disastro che poteva accadere dalla crisi del 2008.

Nel suo intervento tenutosi venerdì scorso, Mario Draghi ha rimarcato come per lo scenario economico dell’Eurozona “i rischi restano al ribasso”, riferendosi in particolare a fattori geopolitici, dazi, vulnerabilità dei mercati emergenti.

Il presidente Bce ha difeso fino all’ultimo i tassi negativi, uno dei punti più controversi delle politiche della Banca Centrale degli ultimi anni, affermando: “Il giudizio complessivo sui tassi negativi è positivo. I miglioramenti dell’economia hanno più che bilanciato gli effetti indesiderati negativi”.

Nell’ultimo meeting si è confermata la volontà di tenere i tassi invariati ai livelli attuali, il costo del denaro principale resta quindi fermo allo zero, quello sui prestiti marginali allo 0,25% e quello sui depositi a -0,50%.

Confermato anche quanto deciso nel meeting di settembre a proposito del Quantitative Easing, con la Bce che acquisterà titoli per 20 miliardi al mese.

Si è inoltre calcato la mano sulla volontà di prendere tutte le misure necessarie a far risalire l’inflazione per portarla all’auspicato livello del 2% e per far ripartire l’economia europea.

Linea questa, che la nuova governatrice dell’Eurotower, Christine Lagarde, promette di mantenere.

Christine Lagarde

Christine Lagarde, dal primo novembre, andrà quindi a sostituire Draghi alla guida della Bce.

Ha però davanti a sé tre sfide molto complesse.

Dopo una fase di ripresa, che ha portato il tasso di disoccupazione a scendere dal 12,1% del 2013 al 7,4%, l’eurozona è in una fase di rallentamento, con Germania e Italia sull’orlo della recessione.

Gli investitori dubitano che la Bce sia in grado di riportare l’inflazione al suo obbiettivo vicino, ma al di sotto del 2% nonostante anni di politica monetaria ultra-espansiva.

Negli ultimi mesi del suo mandato, Draghi si è molto battuto per convincere Paesi come la Germania e l’Olanda a tagliare le tasse e aumentare gli investimenti per contribuire con la politica di bilancio al rilancio della zona euro.

Tuttavia questi sforzi si sono dimostrati largamente inutili e non è chiaro se la nuova N1 della Bce avrà migliore fortuna.

Infine la costruzione dell’unione monetaria rimane incompleta.

Manca infatti un bilancio comune dell’eurozona, che possa contribuire ad aiutare quei Paesi che subiscano uno shock, isolato senza dover passare attraverso un programma di salvataggio.

Sotto l’aspetto bancario non c’è ancora uno schema unico di garanzia dei depositi che assicuri che i conti correnti siano egualmente protetti in Germania come in Italia.

Le preoccupazioni su ciò che la Bce potrà ancora fare in questo campo restano dunque incerte.

Se infatti i tassi negativi hanno salvato momentaneamente l’euro, dall’altra parte hanno indebolito il circuito interbancario diminuendo i margini di profitto che si sarebbero potuti avere con tassi di interesse più alti.

Tutt’ora infatti la finestra dei profitti da parte delle banche è tenuta a galla dalla domanda di mutui.

Se questa dovesse iniziare a diminuire ci sarebbe un calo dei profitti sui margini che alla lunga, se si restasse in modalità “deflattiva”, potrebbe portare in grave rischio il sistema bancario.

Con questo modus operandi, la Bce ha drogato l’economia con continue immissioni di liquidità, avvicinandola ad aspetti negativi primo fra tutti la deflazione, come accennato precedentemente.

Il QE prolungato ad oltranza potrebbe portare il consumatore ad essere continuamente rassicurato, con immissioni di liquidità e agevolazioni sempre maggiori nel circuito interbancario, al fine che quest’ultimo si fidi della solidità dell’economia reale incentivandolo a spendere e facendo così riprendere i consumi (e alzando quindi inflazione).

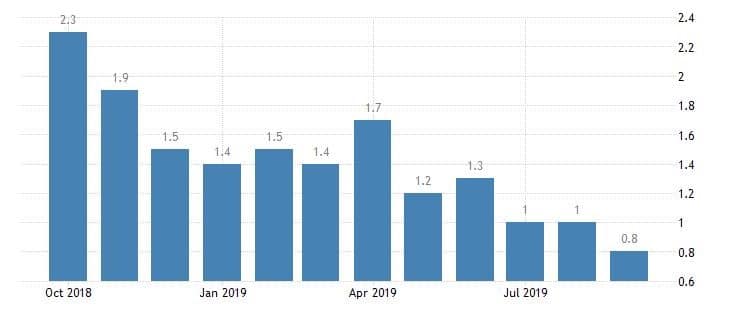

Da come si può notare il trend dell’inflazione dell’euro zona è fortemente proiettato a ribasso, segno che si sta verificando una contrazione notevole che sta mettendo sotto pressione l’economia con outlook negativo.

Occhi puntati quindi sulla bestia nera dell’economia, la “deflazione”.

Cosa accadrà dopo Draghi?

Il dopo Draghi è l’argomento più richiesto da parte degli investitori, vi sono nuove proposte sia in ambito QE ma anche sotto aspetti di economia interbancaria.

Nel meeting di venerdì, nonostante vi sia stata una maggioranza all’interno del consigli direttivo della Bce in cui si è confermata la volontà di riprendere con un nuovo QE (più moderato da 20 miliardi al mese), sembrerebbe che un terzo dei diciannove membri, inclusi i banchieri centrali di Francia e Germania che rappresentano i due maggiori Paesi dell’area Euro, abbiano espresso la loro contrarietà.

L’aumento delle file degli oppositori alla politica perseguita dalla Bce di Draghi, la cui legittimità rischia di venire messa in discussione dalla pubblica opinione e dalla politica dei singoli Paesi, rappresenta certamente uno grattacapi più rilevanti per la moneta unica.

Occorre infatti non dimenticare che, nonostante le decisioni sempre prese all’unanimità, le critiche alla politica di Mario Draghi non si sono risparmiate, soprattutto da parte di Germania, Austria e Francia.

Non è quindi escluso che in un prossimo futuro Christine Lagarde possa decidere di mettere fine ad una politica monetaria tanto accomodante, con la spiegazione che questa non sia ormai più determinante per sostenere l’economia

Secondo gli analisti la previsione della fine della politica di stimoli da parte della banca centrale dovrebbe essere un elemento a supporto di un rafforzamento dell’euro.

Un ulteriore puntello potrebbe arrivare dall’accelerazione dello stimolo fiscale all’interno del blocco.

Tuttavia tale misura sembrerebbe già partire zoppa ad una prima considerazione viste le ultime reazioni negative della Commissione al nuovo deficit di bilancio al 2,20% presentato dal Governo italiano e al piano di riduzione fiscale da 9 miliardi avanzato in Francia.

Ad ogni qual modo crediamo che l’entrata in scena di Christine Lagarde possa convincere gli altri leader europei ad adottare politiche più rilassate riguardo le regole di spesa corrente.

Sebbene poi ulteriori misure di allentamento monetario non possano essere escluse del tutto, specie guardando il dato inflattivo di settembre (0,80% vedi grafico sopra) ai minimi degli ultimi tre anni e la monotonia dello scenario sullo scacchiere commerciale internazionale, si ritiene che la BCE non avrà molto da offrire”.

Brexit, l’ennesimo: “nulla di fatto”

Il Capitolo sulla Brexit per ora resta in sospeso.

La proroga oltre il 31 ottobre ci sarà ma l’Ue si riserva di far sapere solo all’ultimo momento fino a quando, mettendo intanto pressione sul Parlamento britannico chiamato lunedì per decidere se scegliere la strada delle elezioni invocate da Boris Johnson il 12 dicembre, o provare a rompere finalmente lo stallo e trovare un punto di incontro nel parlamento.

L’estenuante partita a scacchi si consuma ancora a Bruxelles dove ad agitare qualche possibile divisione in seno al club del 27 sembra la Francia la quale, con Macron, punta a una conclusione rapida della Brexit concedendo un rinvio solo fino al 30 novembre.

Di fatto la maggioranza sul voto per una possibile ulteriore proroga della Brexit verrà fatta con la riunione del 28 di ottobre, in concomitanza con il voto del Parlamento britannico sulla convocazione di elezioni per il 12 dicembre.

I diplomatici vogliono attendere l’esito del voto alla Camera dei Comuni per prendere a propria volta una decisione, in teoria entro il 29 ottobre.

«C’è stata una discussione eccellente ma nessuna decisione» ha detto Michel Barnier, capo negoziatore Ue.

C’è una certa disponibilità da parte europea, non sembra vi sia alcuna voglia di rendere il percorso più difficoltoso di quanto facciano già i politici britannici.

A Londra i diplomatici stano già pensando a un possibile voto anticipato, come accennato da Boris Jhonson, il quale ha annunciato che se non ci sarà una rapida soluzione sarà pronto a indire le elezioni anticipate.

Il piano di Johnson in pratica è (cronologicamente):

far approvare al Parlamento le elezioni anticipate lunedì;

far approvare dal Parlamento il suo accordo su Brexit (già approvato in parte, ma non totalmente), entro il 6 novembre.

A questo punto, il Parlamento sarebbe sciolto e Johnson farebbe campagna elettorale puntando a legittimare il suo mandato e soprattutto compattando la maggioranza, sulla quale i Conservatori non possono più contare ormai da tempo.

Gli ultimi sondaggi danno i Conservatori nettamente in vantaggio rispetto ai Laburisti.

Se vincesse le elezioni, come spera, Johnson conta di poter procedere con la ratifica di Brexit tra dicembre e gennaio, in tempo per la nuova scadenza prevista.

Resta il fatto che l’orientamento generale all’interno del parlamento a Bruxelles è per un rinvio di altri 3 mesi, fino al 31 gennaio, periodo durante il quale Londra dovrebbe paradossalmente nominare persino un commissario europeo.

Ma l’Eliseo lascia intendere – di sponda con Downing Street – d’essere pronto a dar luce verde solo laddove Westmister dia una buona volta un taglio netto dicendo sì alle urne e fa aleggiare, in caso contrario, una dilazione di appena 2 settimane.

Giusto il tempo, a quel punto, di ratificare il ‘Boris deal’.

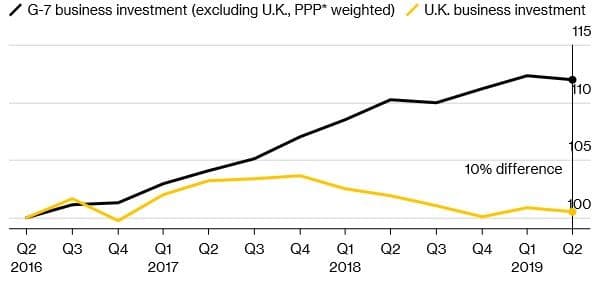

Di fatto tutto questo iter che si sta protraendo da 3 anni senza una vera e propia presa di posizione, ha messo in difficoltà le società del Regno Unito che ne sono rimaste paralizzate da una preoccupazione sempre maggiore per una Brexit senza accordo.

La Gran Bretagna sta ancora lottando per capire la sua divisione con l’Unione europea ma la ricaduta economica è evidente.

Mentre le aziende di altri paesi del Gruppo dei G7 hanno approfittato dei bassi costi di indebitamento negli ultimi 3 anni e mezzo aumentando gli investimenti, dall’altra parte le aziende degli Uk sono state paralizzate, aspettando una svolta sul caso Brexit al fine di poter capire il sentiment e la mutazione di quello che sarà il nuovo mercato.

Qui sotto vi è un grafico che dimostra quanto detto.

Il meeting della settimana, la Fed taglia i tassi

I problemi di breve termine che la FED sta fronteggiato in ambito “liquidità” sono noti ma lo stesso Jerome Powell, N1 della Fed, qualche tempo fa diceva di non preoccuparsi perché l’economia Usa era forte e robusta e che al primo taglio dei tassi avvenuto a luglio non si sarebbe associato un piano espansivo a modi Quantitative Easing (QE).

Ricordate?

La Federal Reserve è stata costretta a intervenire annunciando una serie di operazioni nei “repo” per iniettare nel sistema finanziario-interbancario una montagna di liquidità, per alleviare quelle tensioni sui mercati monetari che dovevano essere temporanee.

Ma non ci si doveva preoccupare, era una questione tecnica e temporanea.

Peccato che poi le cose non siano diventate né temporanee né tantomeno tecniche visto che la scusa delle “scadenze di fine mese” mi sembra abbastanza esaurita.

Sta di fatto che l’appuntamento della prossima riunione della Fomc è fissata per mercoledì 30 e il consiglio direttivo, secondo le previsioni, è orientato a un’ulteriore tagli dei tassi.

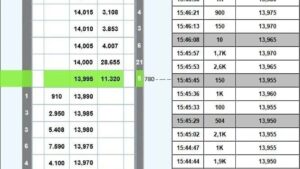

Da come vediamo dal grafico sotto, possiamo notare che la probabilità di un ulteriore taglio è quotato al 93.5%, dato che lascia poco a cui pensare.

Mercoledì quindi la Banca Centrale Americana taglierà ancora una volta il costo del denaro per la 3^ volta consecutiva.

Personalmente ritengo che non ci sia altra parola se non definirlo piano espansivo, se si tiene conto di quanto detto sopra, in cui vi è stata anche un’immissione di liquidità nel circuito interbancario che ammonta a circa 60 miliardi di dollari al mese di titoli di Stato Usa, per assicurare ampie riserve nel sistema bancario.

Il taglio previsto sarà quindi di 0.25 punti, portando il costo del denaro a oscillare all’interno della finestra dei 1.75-2.00 punti base.

Il presidente Donald Trump non si smentisce e continua con le sue solite pressioni a ridosso dei meeting Fed in cui nel giorno dell’ultima conferenza di Draghi afferma: “Se non abbassa i tassi e non stimola l’economia la Federal Reserve non fa il suo dovere”.

Continua dicendo: “Guardatevi intorno, guardate ai nostri concorrenti nel mondo. La Germania e altri stanno veramente per essere agevolati nel prendere in prestito denaro. La Fed invece è stata troppo veloce nell’alzare i tassi e troppo lenta nel tagliarli!”.

Il consiglio direttivo della Fed ha lasciato intendere che la Banca Centrale Americana dopo questo ultimo taglio si prenderà una pausa e starà a vedere l’evoluzione dei mercati prima di provvedere a un ulteriore taglio.

Staremo a vedere perché di questo passo non c’è più nulla di cui stupirsi.

Eur/Usd

Inutile dire che la coppia principe della settimana sarà ancora una volta la coppia euro-dollaro.

Già nella scorsa analisi avevo segnalato la coppia e ora abbiamo raggiunto con esattezza la zona che avevamo segnato.

Sul medio termine avevo descritto un apprezzamento dell’euro nei confronti del dollaro, come segnato dai grafici qua sotto, sfruttando proprio i dati della Fed di mercoledì.

Ora stiamo ritestando proprio la zona di supporto che era stata segnata nella scorsa analisi in cui affermavo che poteva essere una zona di possibile Take-Profit se si voleva entrare short per poi prendersi il movimento di long che si sarebbe venuto a creare con il rilascio dei dati della Fed.

Ora che il movimento di short che si poteva fare a ridosso dei massimi ha compiuto il suo movimento, o parte di esso, io personalmente non entrerei più short ma valuterei solo entrate long, di continuazione del trend di fondo (che si è venuto a creare sul daily), coerente anche con l’analisi fondamentale.

C’è da dire che la zona di supporto segnata in figura sarà sicuramente soggetta ad aumento di volatilità quindi prestate attenzione in queste fasi e assicuratevi di avere una strategia ben collaudata e con stop ben stretti, come descritti minuziosamente dal Master Trader Paolo Serafini.

Essenziale in questi casi quindi avere dei rischi rendimenti notevoli, con stop ridotti, al fine di ridurre il rischio e l’esposizione a mercato, a vantaggio di una possibile cavalcata del trend che potrebbe continuare con il rilascio dei dati.

Prestate attenzione anche al dollaro canadese che sempre nella giornata di mercoledì vedrà anch’esso una decisione del tasso di interesse da parte della Boc.

Per il Cad ricordo di monitorare i cambi Nzd/Cad e Cad/Chf i quali hanno raggiunto aree molto interessanti per dei possibili trade che nell’immediato potrebbero dare parecchie soddisfazioni.

Con questo vi saluto e vi auguro buon trade.

Michele Cervellin.

ARTICOLI RECENTI

- CORTE TEDESCA SU ACQUISTI BCE

- Un Aprile di “speranza” per il “rischio”

- Bce tutto come da attese

- Analisi Giornaliera dei Mercati

- COVID-19, PARLANO I LEADER EU

-

Apollo 11 – 2.497€2.497,00€

Apollo 11 – 2.497€2.497,00€ -

SERVIZIO DI COACHING – Pacchetto da 12 ore1.600,00€

SERVIZIO DI COACHING – Pacchetto da 12 ore1.600,00€ -

SERVIZIO DI COACHING – Pacchetto da 9 ore1.300,00€

SERVIZIO DI COACHING – Pacchetto da 9 ore1.300,00€ -

SERVIZIO DI COACHING – Pacchetto da 5 ore1.000,00€

SERVIZIO DI COACHING – Pacchetto da 5 ore1.000,00€ -

Volume Profile Corso completo1.497,00€

Volume Profile Corso completo1.497,00€ -

La Marsigliese corso completoProdotto in vendita497,00€

La Marsigliese corso completoProdotto in vendita497,00€ -

IL BOOK DI NEGOZIAZIONE Corso Completo2.497,00€

IL BOOK DI NEGOZIAZIONE Corso Completo2.497,00€ -

TOP TUTOR PLATINUM – 12 MESIProdotto in vendita917,00€ / mese – 9.000,00€

TOP TUTOR PLATINUM – 12 MESIProdotto in vendita917,00€ / mese – 9.000,00€ -

TOP TUTOR GOLD – 6 MesiProdotto in vendita1.000,00€ / mese – 5.000,00€

TOP TUTOR GOLD – 6 MesiProdotto in vendita1.000,00€ / mese – 5.000,00€